范围逆势增长50%, 这家公司的二级债基到底作念对了什么?

——逆势布局!中欧基金二级债基2024年范围翻倍、功绩靠前

这几年职权基金功绩多数不太好,处于低谷期。但我发现,不同基金公司濒临低谷时的作念法,把他们分红了不同的面貌:

·一些公司遴荐优化东说念主力资源或激勉战略;

·一些公司紧跟市集节律,积极参与ETF刊行大潮;

·一些公司通过多元化的行业赛说念布局,但愿收拢市集热门;

·还有一些公司在积极为来年春天作念储备,通过培养新东说念主、招引优秀东说念主才、补皆短板、逆势布局等等阵势,谋求永恒发展。

和其他行业一样,不同公司在行业低谷期的不同作念法,通常决定了下一轮景气周期的弘扬。

一、中欧基金的逆势布局

这几年股市一直弘扬不太好,职权基金抓续下落和被赎回,金融行业下野、转行的东说念主也好多。

中欧是一家永恒以来主动职权为主的基金公司,这几年一直在肃静的逆势布局,加大引进东说念主才力度,公司东说念主数反而增多了不少。

其他部门不好统计,以基金司理为例,2020年末中欧基金共有基金司理28东说念主。驱散当前,共有基金司理54东说念主。也即是说,经过3年多的熊市,中欧的基金司理东说念主数确凿偷偷的翻倍了。

其中,多资产团队发生了一些有真义的变化。为了适合市集对于追求清醒、褂讪投资用具的需求,中欧孵化了一只多资产及处罚决策团队。

当前共有25东说念主的范围,华李成是公募组组长,许文星是处罚决策组组长,桑磊是FOF组组长。平均金融从业熏陶近10年,成员专科涵盖贪图机、金融、经济等多个领域,遮蔽股票、债券、转债、生息品、商品、国际等多资产。触及宏不雅、量化、主动照拂、对冲、风控归因等不同策略。

二、中欧基金旗下二级债基的弘扬

在2021年前,一说到中欧基金,基本上都是在说他们的职权基金。最近我拉了一下2024年的数据,没猜度中欧基金的二级债基和偏债搀和型基金,确凿也启动显山露珠了。

2024年,受职权市集弘扬欠安的影响,同样债市走牛,2024年全市集二级债基范围下降19.73%。在这种配景下,不少一线固收大厂的二级债基都有100亿以上的范围下降。

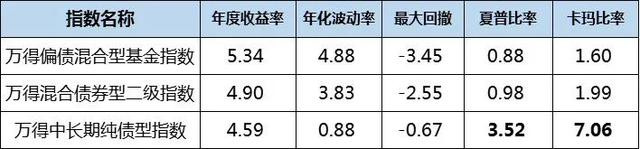

偏债搀和型和二级债基全年功绩弘扬固然略好于中永恒纯债,但若是沟通到风险收益比,纯债的抓有体验粗略会更好一些。(2024-01-02至2024-12-31,数据源流:Wind)

有关词,我在拉数据的技能,发现中欧基金二级债基范围在2024年却逆势增长50亿,增量行业第3,市占率翻倍(从1.1%高潮到2.2%),产物数目达到7只。

下表为2024年二级债基范围增量前10公司

功绩方面,不雅察一批2024年前建树、范围大于10亿的基金,其中,能作念到2024年答谢大于5%且最大回撤小于-3%的基金,全行业共有58只,中欧基金确凿占据4只,排行比肩第四(其他弘扬较好的公司还有传统的固收+强队,比如中原7只、天弘5只、招商5只、汇添富4只)。

在二级债基领域,中欧基金竟崭露头角,不声不吭地踏进第一梯队了!这确乎有点偶然!但想想又有合理之处:

中欧基金的职权自己即是坚毅,二级债基的股票仓位在0~20%驾驭,还不错投可转债,属于资产配置型基金。再加上中欧基金这几年在多资产逆势布局,出得益亦然水到渠成的事。

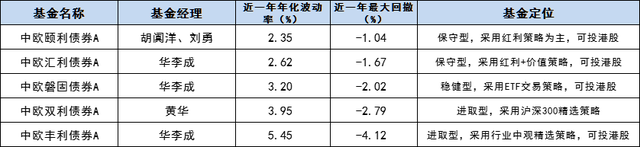

优异弘扬到本年依旧还在无间,具体来看,2024年以来弘扬比拟好的基金有:

2024-01-02至2025-02-28,数据源流:Wind

这些基金有不同策略的侧重,比如中欧颐利侧重于红利策略,因此波动和回撤更小;中欧丰利更偏向进步型和港股策略,波动略高于同类平均水平,一直牛但答谢率也更好。

在港股仓位大于0的二级债基中,华李成照拂的中欧丰利近1年收益率排行第一,达到10.73%,近6月收益率排行第3,本年以来排行第4,各区间收益率排行均源流。(数据源流:wind,驱散2025/2/17)

华李成是中欧多资产及处罚决策投资部的中枢主力,亦然咱们《》辘集入选的常客。除了丰利等二级债除外,他照拂的其他产物也弘扬亮眼。

他照拂中欧瑾通以来年化夏普在偏债搀和型基金中排行第2,最大回撤排行第3。净值屡转变高,抓有体验尽头好。(2018-03-29至2025-02-28,数据源流:Wind)

三、从『作坊式出产』升级至『当代化工业出产』,打造“中欧制造”品牌

中欧旗下二级债基产物能在这样快的技能内集体跃进,偷偷进入中原、易方达、招商、南边等传统固收大厂之列,光靠东说念主员进入是不够的,还需要建立一套高品性的“出产体系”。

这几年,中欧在投资经由和平台建造方面也在重塑自身,但愿从『作坊式出产』升级至『当代化工业出产』,向“中欧制造”的资监工业化转型,但愿提高产物的良率,尽力给客户提供有用的处罚决策。

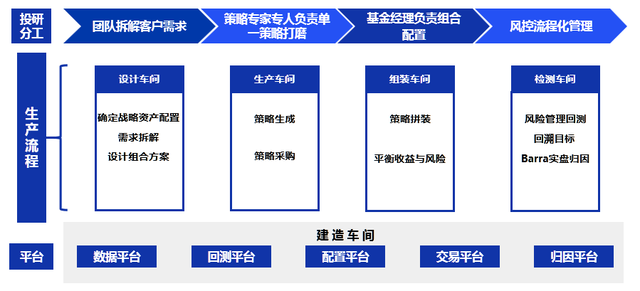

以下是在一次中欧的路演中看到的对于中欧多资产配置“四车间”的诠释。

图:中欧多资产配置“四车间”

我尝试用等闲的说话解说一下。

原先的好多投资决策经由,都是在基金司理的大脑中或者是在基金司理和斟酌员的理论交流中进行的。对基金司理的依赖进程高,同期又没法清醒解说;基金司理要念念考的本色特等多,难以保抓褂讪的理解。

当今的中欧多资产团队投资决策经由,是麇集固收、职权、资产配置、量化、风控的专才配合决策的,有“设想-出产-拼装-监测”4大车间活水线,每个东说念主只需完成我方最擅长的部分即可,所有这个词经由都在公司里面投研系统上可视化,这就达成了投资决策经由的工业化、科学化和系统化。

这种单干配合+活水线化的平允是,尽量解脱对单个基金司理的依赖,向更褂讪、可解说、可复制、可预期的逾额收益的方针尽力,同期有助躲避立场漂移等问题。

四、量度后市,应该多关怀二级债基

量度后市,我认为二级债基,将会成为越来越受到心疼的投资品类。

因为当前债券不错得回的票息收益如故越来越少了。10年期国债收益率从2017年最高时的3.95%下降至当前的1.72%。利率进一步下行的空间也有限,因此成本利得的收益契机也将越来越少。

下图是10年期国债收益率走势(驱散2025-2-27数据源流:wind)

我预测将来5年纯债基金的年化收益率可能降至3%以下。若还想保管前几年3%-4%驾驭的收益率,固收+基金必须愈加依靠动态治疗、资产配置和配置股票去提高收益。

这对基金公司在职权投资、多元化投资、协同作战和合座实力等方面都提议了更高的条件,固收+基金的弘扬也会越来越分化。

对于投资者来说,低波动期间可能也室迩人远了,粗略得学会隐忍一些波动,配置包含职权仓位的二级债基或固收+,才可能保管原先的收益率水平。

这种情况下,秉抓“中欧制造”理念、不休进行系统化建造的中欧多资产团队,期待将来几年开出更斯文的似锦。

结语:在别的方面,中欧基金动作也不小,比如积极发展中欧金钱代销平台,逆向布局基金投顾产物线等,这些我莫得伸开写,下次有契机再先容。

这几年通盘金融行业都不太容易。ETF品类弘扬相对超过,有一些正本在ETF领域具备上风的基金公司,趁势发展壮大,这在原理之中。

但还像中欧这样,通过逆势布局,并如故启动取得一定得益的公司,确乎未几,忠诚佩服这种隆冬中逆行的风格,肖似的公司我以为还有广发、摩根等,我嗅觉这些公司将来可期。

辅导:基金有风险,投资需严慎!本文仅为个东说念主斟酌分析,不行为投资依据,据此操作盈亏自诩。